Antwort Was bezeichnet man als zahllast? Weitere Antworten – Was versteht man unter zahllast

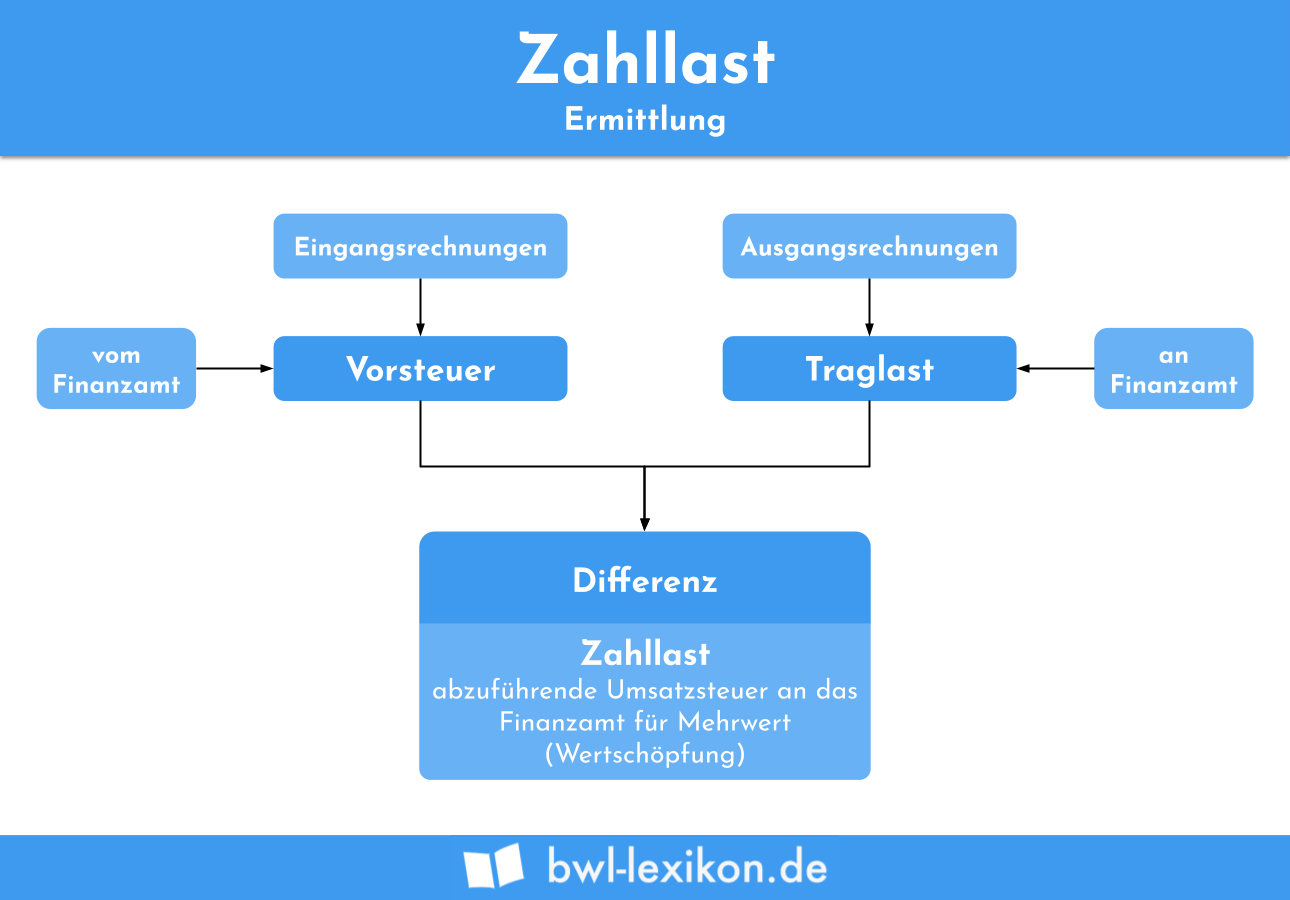

Die Zahllast ist definiert als die positive Differenz zwischen der von einem Unternehmen für Verkäufe erhaltenen Umsatzsteuer und der vom Finanzamt erstatteten Vorsteuer. Die Zahllast ist der Betrag, den ein Unternehmen von der erhaltenen Umsatzsteuer nach Abzug der geleisteten Vorsteuer an das Finanzamt bezahlen muss.Allgemein verbindet man mit dem Begriff Zahllast die Tatsache, dass eine feste Summe zu einem vorgegebenen Termin zu bezahlen ist. Im umsatzsteuerlichen Sinn ist die Zahllast identisch mit der Umsatzsteuerschuld.Die Zahllast wird per Banküberweisung an das Finanzamt abgeführt. In der Praxis wird ein zusätzlich eingerichtetes Konto Umsatzsteuer-Vorauszahlungen verwendet. Konto Umsatzsteuer-Vorauszahlungen: Es ergibt sich eine Zahllast.

Wann wird die zahllast an das Finanzamt überwiesen : Falls sich aus der Umsatzsteuer-Voranmeldung eine Zahllast ergibt, müssen Sie diese pünktlich zahlen, ansonsten entstehen Säumniszuschläge. Die Zahlung der Umsatzsteuerzahllast ist am 10. des Folgemonats fällig. Das Gesetz räumt in § 240 Abs.

Was ist die zahllast und wie wird sie berechnet

Es handelt sich um eine positive Umsatzsteuerzahllast, wenn die umsatzsteuerpflichtigen Einnahmen Ihres Unternehmens die umsatzsteuerpflichtigen Ausgaben im gleichen Zeitraum übersteigen. Die Zahllast ist positiv. Sie müssen also die Differenz an das Finanzamt abführen.

Warum zahllast : Die Umsatzsteuerzahllast verrät Ihnen, ob Sie dem Finanzamt gegenüber Verbindlichkeiten oder Forderungen haben. Bei einer negativen Umsatzsteuerzahllast bekommen Sie Geld vom Finanzamt zurück. Umgekehrt müssen Sie bei einer positiven Zahllast Geld an das Finanzamt überweisen.

Die Vorsteuer wird von der eigenen Umsatzsteuer abgezogen, was dann verbleibt, nennt man Umsatzsteuer-Zahllast oder Vorsteuer-Überschuss. Doch nicht jeder ist davon betroffen. Vor allem Kleinunternehmer, die nicht sehr viel Umsatz erwirtschaften, sind unter Umständen von einer Umsatzsteuervoranmeldung befreit.

Die Definition der Umsatzsteuerzahllast ist letztendlich das Ergebnis, das bei der Umsatzsteuer-Voranmeldung oder der Umsatzsteuererklärung am Jahresende ermittelt wird. Die Umsatzsteuerzahllast ergibt sich aus der Summe aller Umsatzsteuerbeträge, wobei die Summe aller Vorsteuerbeträge abgezogen wird.

Wie bucht man eine zahllast

Die Buchung des selbst ermittelten Zahllastbetrags erfolgt auf das Konto "Umsatzsteuer-Vorauszahlungen" 1780 (SKR 03) bzw. 3820 (SKR 04). Die Gegenbuchung erfolgt auf das Konto "Bank" 1200 (SKR 03) bzw. 1800 (SKR 04).Unter Zahllast versteht man die positive Differenz zwischen dem Betrag, der von einem Unternehmen als Vorsteuer ans Finanzamt geleistet wurde, und der Höhe der vom Unternehmen für die Verkäufe erhaltenen Umsatzsteuer. Dieser Begriff wird im Umsatzsteuerrecht verwendet.Die Umsatzsteuerzahllast verrät Ihnen, ob Sie dem Finanzamt gegenüber Verbindlichkeiten oder Forderungen haben. Bei einer negativen Umsatzsteuerzahllast bekommen Sie Geld vom Finanzamt zurück. Umgekehrt müssen Sie bei einer positiven Zahllast Geld an das Finanzamt überweisen.

Die Vorsteuer wird von der eigenen Umsatzsteuer abgezogen, was dann verbleibt, nennt man Umsatzsteuer-Zahllast oder Vorsteuer-Überschuss. Doch nicht jeder ist davon betroffen. Vor allem Kleinunternehmer, die nicht sehr viel Umsatz erwirtschaften, sind unter Umständen von einer Umsatzsteuervoranmeldung befreit.

Wer trägt die zahllast : Die Zahllast ist positiv. Sie müssen also die Differenz an das Finanzamt abführen.

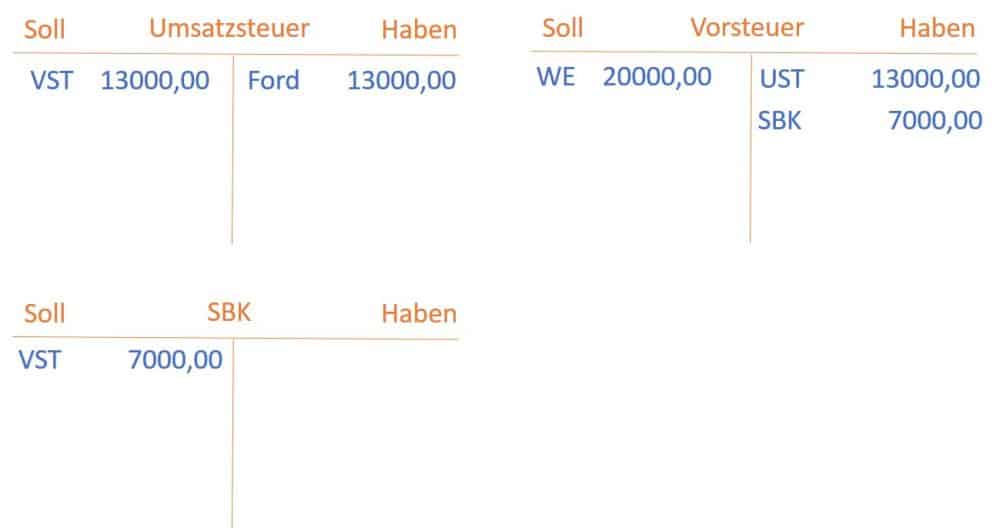

Wie schätzt man zahllast : 21. Im vorstehenden Buchungsbeispiel lässt sich die Zahllast bei Großhändler G wie folgt ermitteln: Das Konto "Umsatzsteuer" zeigt einen Schuldsaldo (Haben) auf. Dagegen steht aber ein Forderungssaldo (Soll) auf dem Konto Vorsteuer. Die Differenz zwischen Umsatzsteuer und Vorsteuer ergibt die sogenannte Zahllast.

Wie entsteht eine zahllast

Die Definition der Umsatzsteuerzahllast ist letztendlich das Ergebnis, das bei der Umsatzsteuer-Voranmeldung oder der Umsatzsteuererklärung am Jahresende ermittelt wird. Die Umsatzsteuerzahllast ergibt sich aus der Summe aller Umsatzsteuerbeträge, wobei die Summe aller Vorsteuerbeträge abgezogen wird.

![csm_2405-bauerfeind-produktkategoriesseiten-bandagen-ellenbogenbandage-2560x1400_88-1_f91f66009c[1]](https://www.nakajimamegumi.com/wp-content/uploads/2024/06/csm_2405-bauerfeind-produktkategoriesseiten-bandagen-ellenbogenbandage-2560x1400_88-1_f91f66009c1-1024x521-65x65.jpg)

![Ischiasschmerzen[1]](https://www.nakajimamegumi.com/wp-content/uploads/2024/06/Ischiasschmerzen1-1024x640-65x65.jpg)

![csm_blogbeitrag_autoimmunerkrankung_d307ac8b72[1]](https://www.nakajimamegumi.com/wp-content/uploads/2024/06/csm_blogbeitrag_autoimmunerkrankung_d307ac8b721-1024x576-65x65.jpeg)