Antwort Welche Jahrgänge profitieren vom Wegfall der Doppelbesteuerung der Rente? Weitere Antworten – Welche Jahrgänge profitieren von der Doppelbesteuerung der Rente

Unter diesen Voraussetzungen profitieren von der Übergangszeit die Jahrgänge 1975 bis 1980 am meisten. Menschen, die im Jahr 1975 geboren wurden, können bei einem Durchschnittseinkommen mit einem Steuervorteil von 12.482 Euro und bei einem Spitzeneinkommen mit 23.522 Euro rechnen.7.12.2023 – Die Ampel-Regierung hat beschlossen, dass ab 2023 die Doppelbesteuerung der Rente vermieden werden soll.Wer als Rentner nicht mindestens so hohe Auszahlungen steuerfrei erhält, wie er während seines Arbeitslebens steuerpflichtig in die gesetzliche Rentenkasse einbezahlt hat, ist von einer Doppelbesteuerung seiner Rente betroffen.

Welche Jahrgänge keine Doppelbesteuerung : Am wenigsten profitieren die Jahrgänge 1960 und 1990. Sie haben bei Durchschnittseinkommen einen Steuervorteil von 1538 Euro (1960er) und 2800 Euro (1990er) beziehungsweise bei Spitzeneinkommen 2937 Euro (1960) und 5259 Euro (1990).

In welchem Jahr wurde die Rente steuerpflichtig

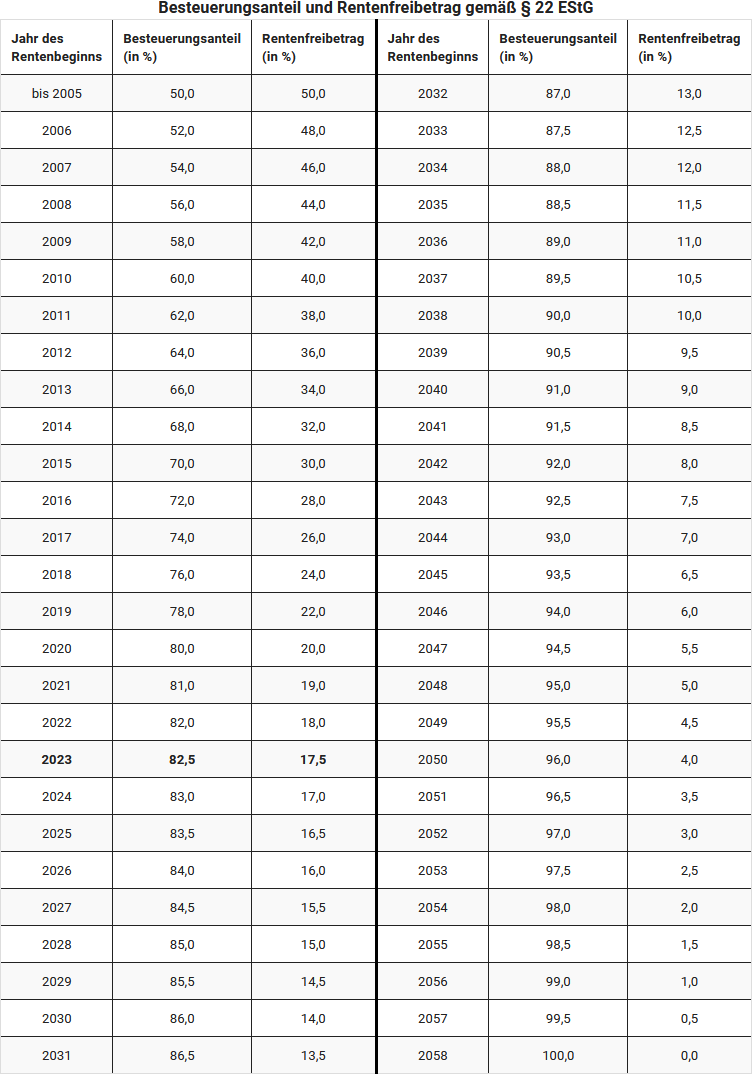

Seit dem 1.1.2005 unterliegen Renten der gesetzlichen Rentenversicherung der so genannten nachgelagerten Besteuerung.

Wie berechnet man die Doppelbesteuerung der Rente : Ob eine Doppelbesteuerung vorliegt, ist im Einzelfall zu prüfen.

- letzter Einkommensteuerbescheid.

- Rentenbescheid bei Erstbezug der Altersrente.

- Rentenverlaufsmitteilung der Deutschen Rentenversicherungsanstalt oder.

- Rentenverlaufsmitteilung einer berufsständischen Versorgungskammer.

Das bedeutet auch, dass die Steuerklassen III und V nicht in absehbarer Zeit abgeschafft werden.

Da Sie im Jahr 2021 in Rente gegangen sind, steht Ihnen ein Rentenfreibetrag in Höhe von 19 % Ihrer Bruttorente zu. Da der Grund- und Rentenfreibetrag in Summe Ihre Jahresbruttorente übersteigt, müssen Sie keine Steuern zahlen und sind somit auch nicht zur Abgabe einer Steuererklärung verpflichtet.

Wann endet die Doppelbesteuerung

Ende der Doppelbesteuerung – Rente zu 100 Prozent versteuert

Zuvor war mit einer Übergangsfrist bis ins Jahr 2040 gerechnet worden. Unter Experten wird bereits diskutiert, ob diese Übergangszeit bis ins Jahr 2060 gestreckt werden sollte. Ein Gesetz dazu gibt es allerdings noch nicht.Ob eine Doppelbesteuerung vorliegt, ist im Einzelfall zu prüfen.

- letzter Einkommensteuerbescheid.

- Rentenbescheid bei Erstbezug der Altersrente.

- Rentenverlaufsmitteilung der Deutschen Rentenversicherungsanstalt oder.

- Rentenverlaufsmitteilung einer berufsständischen Versorgungskammer.

Er bleibt über die gesamte Dauer des Rentenbezugs gleich. Wenn Sie bereits vor dem 1. Januar 2005 Rente bezogen haben, erhalten Sie einen Rentenfreibetrag in Höhe von 50 Prozent Ihrer Jahresbruttorente, die Sie 2005 bezogen haben. Die anderen 50 Prozent Ihrer Rente müssen Sie versteuern.

Ja, egal ob Sie eine gesetzliche Altersrente oder andere gesetzliche Renten beziehen – auf zusätzliche Einkünfte sind Steuern fällig, sobald Sie mit Ihrem Einkommen über dem Grundfreibetrag liegen.

Wer prüft ob Doppelbesteuerung vorliegt : Das Bundesverfassungsgericht prüft aktuell, ob es die Beschwerden annimmt. Wann dies erfolgt, ist offen.

Was bedeutet die Doppelbesteuerung für Rentner : Wenn der steuerfreie Rentenzufluss geringer ist, als die versteuerten Rentenbeiträge, liegt eine Doppelbesteuerung der Rente vor. Man zahlt also auf einen Teil der bereits versteuerten Rentenbeiträge später als Rentner noch einmal Steuern.

Wird die Doppelbesteuerung für Rentner abgeschafft

Ende der Doppelbesteuerung – Rente zu 100 Prozent versteuert

Zuvor war mit einer Übergangsfrist bis ins Jahr 2040 gerechnet worden. Unter Experten wird bereits diskutiert, ob diese Übergangszeit bis ins Jahr 2060 gestreckt werden sollte. Ein Gesetz dazu gibt es allerdings noch nicht.

Durch das Alterseinkünftegesetz wurde 2005 das Verfahren der Rentenbesteuerung umgestellt. In einer langen Übergangsphase steigt seither der Anteil der Rente, der besteuert wird, nach und nach an – bis er 2040 bei 100 Prozent liegt. Parallel dazu werden die Rentenbeiträge bis 2023 kontinuierlich steuerfrei gestellt.Ein Rentner ist zur Abgabe einer Steuererklärung 2023 verpflichtet, wenn er mit seinem Gesamtbetrag der Einkünfte den jährlichen Grundfreibetrag übersteigt. Im Jahre 2023 beträgt der Grundfreibetrag 10.908 Euro für Ledige und 21816 Euro für Verheiratete.

Wann kann man sich als Rentner von der Steuererklärung befreien lassen : Lag Ihr zu versteuerndes Einkommen 2021 unterhalb von 9.744 Euro (bei gemeinsam veranlagten Ehepartnern 19.488 Euro), so können Sie einen formlosen Antrag beim Finanzamt auf Freistellung von der Abgabe der Steuererklärung stellen.

![csm_2405-bauerfeind-produktkategoriesseiten-bandagen-ellenbogenbandage-2560x1400_88-1_f91f66009c[1]](https://www.nakajimamegumi.com/wp-content/uploads/2024/06/csm_2405-bauerfeind-produktkategoriesseiten-bandagen-ellenbogenbandage-2560x1400_88-1_f91f66009c1-1024x521-65x65.jpg)

![Ischiasschmerzen[1]](https://www.nakajimamegumi.com/wp-content/uploads/2024/06/Ischiasschmerzen1-1024x640-65x65.jpg)

![csm_blogbeitrag_autoimmunerkrankung_d307ac8b72[1]](https://www.nakajimamegumi.com/wp-content/uploads/2024/06/csm_blogbeitrag_autoimmunerkrankung_d307ac8b721-1024x576-65x65.jpeg)